企业

联系我们

高端受困、全国化“失利”的古井贡酒如何走出安徽

日前,古井贡酒召开2020年度网上业绩说明会。会上,有投资者提问,如何看待近期股票连续两日近乎跌停的走势,古井贡酒总经理周庆伍表示,公司经营情况一切正常。

不过,此番回复股民多不买账,有投资者依然在网上发出质疑声音。自古井贡酒财报披露,2020年公司营业收入出现十年来首次负增长,归母净利润、扣非净利润均有不同程度下降后,近期古井贡酒的股价跌幅在酒类股中居前。

从短期来看,业绩疲软是原因之一,而从长期分析,高端之困、全国化“失利”或许也导致了资本对古井贡酒信心不足。

其实,为了从徽酒龙头变身全国性酒企,古井贡酒也做了不少努力。2016年,古井贡酒实施“外延式增长”的措施,先是耗资8.16亿元,收购湖北省酒企黄鹤楼酒业51%股权,随后,“年份原浆”品牌牵手央视春晚。同时,古井贡酒也大刀阔斧的扩产能,扩市场,并连续多年保持着超高的销售费用,意图通过营销打开省外市场。

不过,从目前来看,古井贡酒收获甚微。2020年,其来自华中地区营业为90.15亿,占总营收的87.60%,华北和华南地区的营收分别为6.93亿和5.80亿元,合计占比不到15%,其中,华南地区更是连续五年增长停滞不前。

此外,花重金收购的黄鹤楼酒业因受疫情的影响,不仅未完成其业绩目标,也打乱了古井贡酒全国化的节奏。更甚者,原先固守金汤的安徽市场,如今首尾两端也面临更大压力。

营销费用异常,年份原浆卖不动?

“年份原浆,为胜利干杯。”

在安徽机场、高速公路和各大火车站,随处都能看到年份原浆的广告。作为古井贡酒的代表产品,年份原浆系列从百元的古5到千元古26,中高低端全线覆盖,其中,古26定位高端,对应1500元以上价格带,4大高端战略单品分别为古7、古8、古16、古20,价位在200-800元。

虽产品线齐全,但由于缺少核心大单品,再加上主推的古20,定位为次高端产品,古井贡酒相较于同在百亿阵营的其它酒企,核心单品的毛利率并不高。

财报显示,2018年以来,古井贡酒的毛利率出现了趋势性下滑。2020年,古井贡酒实现白酒产量83668吨,同比下滑3.75%,销量86930吨,同比下滑10.8%,毛利率为75.23%。

其中,年份原浆营收为78.34亿元,毛利率81.50%,同比下滑了1.66个百分点;古井贡酒营收为13.8亿元,毛利率为60.24%,同比下降5.81个百分点;黄鹤楼实现营业收入4.22亿元,毛利率为68.58%,下降4.75个百分点。

此外,古井贡酒2020年的销售费用为31.21亿元,销售费用率高达30.31%,远超出同在百亿阵营的山西汾酒、洋河股份、泸州老窖等酒企,在A股酒类上市公司中,仅次于青青稞酒的40.65%,相较于其余3家徽酒,口子窖的13.62%、迎驾贡酒的12.17%,金种子酒的26.03%也要高出不少。

拉长线来看,2017年-2019年,三年时间,古井贡酒共计实现营收260.71亿元,营销费用共计80.38亿元,占比高达30.83%。高昂的销售费用投向了哪里?以2020年为例,古井贡酒的销售费用结构中,广告费、促销费、人工成本三项占比最大,其中,薪酬+劳务费用占总营收12.65%,则说明古井贡酒采取的是“人海战术”。

值得一提的是,受疫情影响,各大酒企的差旅活动一度停止,出现不同幅度的下降,而古井贡酒差旅费却同比增长,财报显示,2020年,古井贡酒的差旅费高达1.34亿元,同比增长0.10%,位居上市酒企中第一。

市场主要集中在以安徽为首的华中地区,为何差旅费比全国性酒企还高?古井贡酒总经理周庆伍在业绩说明会上称,公司围绕“十四五”规划目标提前储备销售人员,精耕市场,增加相应支出。

而被称为酒企“蓄水池”的合同负债,2020年,古井贡酒仅为12.07亿,占总营收的11.73%,再加上渠道库存积压,存货周转天数不断增加,有业内人士分析,这或能证明古井贡酒年份原浆的终端话语权并不强。

此前,古井贡酒还多次通过旗下古20等产品涨价,冲刺高端白酒赛道。其最新一次在今年3月,古井贡酒发布《关于下发年份原浆古20产品价格调整的通知》,根据提价通知,52°古20经销价上调60元/瓶,零售价调整为899元/瓶。5月16日,新京报记者在古井贡酒天猫官方旗舰店浏览发现,52度500ml的古20活动券后售价700元,月销53瓶。

黄鹤楼酒业成“拖油瓶”?

2019年,刚跨入“百亿俱乐部”的古井贡酒信心满满,提出了后百亿战略,规划在未来5年(2020-2024年)内收入达到200亿元,其中,省内市场计划占比60%,即120亿元。2020年初,疫情的突至,古井贡酒此后在2019年年报中定下目标,计划在2020年实现营收116亿元,较上年增长11.36%。

然而,2020年古井贡酒的营业收入仅为104.17亿元,较目标减少了11.83亿元。细拆来看,这部分营收的减少主要因为旗下黄鹤楼酒业营收未达标。

2016年,已成为徽酒龙头的“古井贡酒”开始酝酿外延式增长—寻求收购别的品牌白酒,借财务并表增加营收和利润,成为全国性酒企,迈进百亿阵营。同年4月,古井贡酒耗资8.16亿元, 收购了湖北省白酒企业黄鹤楼酒业51%股权,开启了“省外+省内”双轮驱动战略。

彼时,黄鹤楼酒业的营收并不稳定,2013年,黄鹤楼酒业曾公开宣布,当年同比上一年度上升29%,销售额过十亿元。而后,黄鹤楼酒业的营业收入出现下滑,据21世纪报道,2014年,黄鹤楼酒业实现销售收入9亿元,2015年实现销售收入约8亿元。

按照收购约定,股权交割日后的第1-5年,古井贡酒将帮助黄鹤楼酒业实现营收分别为8.05亿元、10.06亿元、13.08亿元、17.01亿元、20.41亿元,新京报记者对比发现,其要求黄鹤楼酒业的增速高于古井贡酒当时约15%的三年复合增速。

根据以往年报数据显示,2017年-2019年,黄鹤楼酒分别实现营业收入8.06亿、10.07亿、13.1亿,对应净利润为0.81亿、0.99亿、1.3亿,均属于刚刚达到协议目标。

2020年,黄鹤楼酒业原本计划承诺完成17.01亿元的业绩,但是受疫情影响,黄鹤楼酒业实际上只实现营业收入5.16亿元(含税),同比下降55.27%。

值得注意的是,古井贡酒距离年度营收目标的差距,正是黄鹤楼酒业所缺失的营业额。

营收、净利润出现下滑后,古井贡酒在二级市场表现开始疲软。4月29日,古井贡酒披露年报后的两个交易日,其股价连续跌停,近一个月,古井贡酒的股价跌幅在酒类股中居前。

营收增速放缓,古井贡酒如何守住市场?

2020年,泸州老窖、山西汾酒纷纷提出了重回“行业前三”的目标。其实早在10年前,古井贡酒也打出过“前三”目标,然而,迄今为止,已经过了10年之久,古井的“前三”征途却还在路上,而且,似乎更加艰难。

截至目前,古井贡酒营收在19家白酒企业中排名第六,且被排在前位的酒企不断拉大差距。2018年-2020年,古井贡酒与山西汾酒的营收差距由7.58亿元扩展至23.9亿元,净利润被山西汾酒反超。

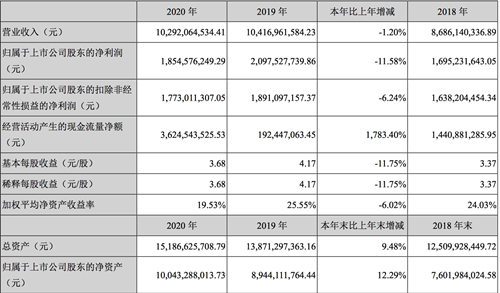

古井贡酒2020年年报截图。

不仅如此,古井贡酒近些年营收和增速均在不断放缓,2020年,古井贡酒的营业收入更是出现十年来首次负增长,归母净利润、扣非净利润均有不同程度下降。财报显示,2018年-2020年,古井贡酒营收增速分别为24.65%、19.93%以及-1.20%,同期净利润增速分别为47.57%、23.73%、-11.58%。

分地区来看,古井贡酒的市场主要集中在安徽为首的华中地区。2018年-2020年,古井贡酒来自华北的营收分别为4.36亿元、5.57亿元、6.93亿;来自华中地区的营收分别为78.67亿元、93.27亿元、90.15亿;来自华南的营收分别为5.21亿元、5.57亿元、5.80亿元。

对比发现,其大本营安徽所在的华中市场营收增速出现断层下降,分别为25.47%、18.55%、-3.34%;毛利率也从2018年的79.05%下降到2020年的75.49%。

一方在缩减,一方在追赶。据浙商证券发布的报告,徽酒市场中,600元以上的高端价格带主要由茅台、五粮液主导;300-600元集合了剑南春、洋河等品牌。其中,剑南春表现相对稳定,洋河利用“分公司+事业部”的运营模式,不断下沉安徽市场。30元以下的低端市场,则被牛栏山、老村长等光瓶酒企业掌控。本地酒企产品价格集中在 50-300 元,只能在有限的价格带内竞争。

或许是感知到了酒企竞争的压力,2020年底,古井贡酒进行大刀阔斧的扩产能,扩市场,打出了“收购酒企+募集资金”组合拳,先是出台50亿元技改再融资预案,接着又宣布收购明光酒业。

5月14日,周庆伍在古井贡酒2020年度网上业绩说明会回复投资者提问时表示,新项目建成后,公司成品酒设计产能总计能达24.5万吨。相当于在目前11.5万吨的基础上增加13万吨,实现再造一个古井。

不过与积极扩张产能相比,古井贡酒的产能利用率并不高,财报显示,2017年至2019年产能利用率仅为70.87%、72.43%和81.57%。

来源:新京报 | 作者:赵方园